你的位置:正规的股票杠杆平台_股票配资专业平台_股票杠杆交易平台 > 股票配资专业平台 > 最火的股票配资平台 【风格因子周报】成长风格边际回撤,质量风格继续强势——风格因子观察周报第5期

最火的股票配资平台 【风格因子周报】成长风格边际回撤,质量风格继续强势——风格因子观察周报第5期

发布日期:2024-10-22 23:32 点击次数:118

(来源:国君金工)

作者:刘凯至、朱惠东、张涵

感谢实习生马天放对本文的贡献

导读

导致5月以来A股振荡整理的因素主要有两点。

央行多政策呵护资金面,缓解流动性分层。截至昨日,央行通过两次超量续作MLF、先后开展跨月的28以及14天逆回购操作,共计投放资金达15050亿元,已经远远超过6月全月资金缺口11930亿元。在半年末时点,包商事件导致的信用分层和流动性分层加剧了中小银行流动性跨季压力,MLF定向操作与此前增加再贴现和SLF额度等的政策意图均在于缓解流动性分层。从货币政策层面,总量偏松、定向支持、增信、窗口指导等工具齐上阵。虽然从政策力度上看,仍然偏于谨慎,但在一定程度上稳定了市场预期。对于中小银行的流动性收紧,央行可以通过公开市场操作、再贴现、SLF等工具进行定向支持,料中小银行流动性处境将逐步改善。

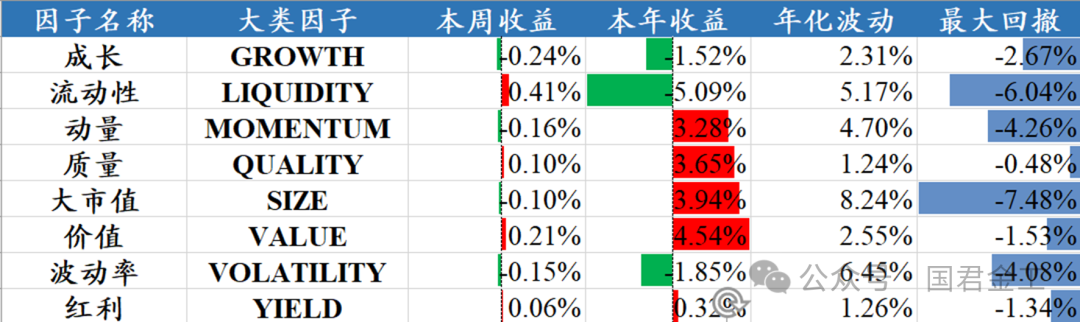

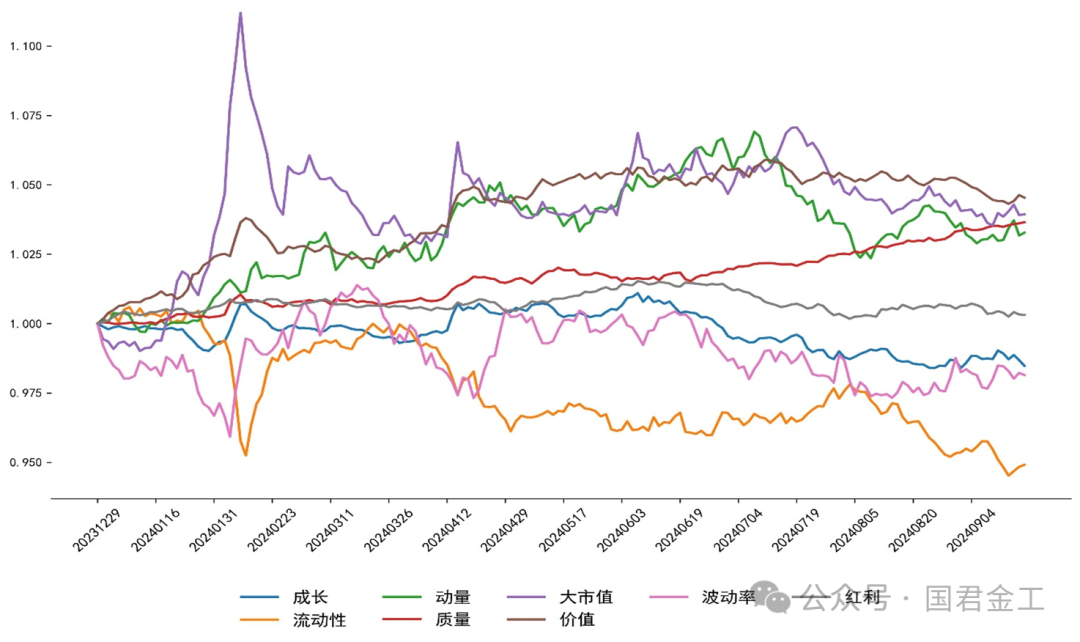

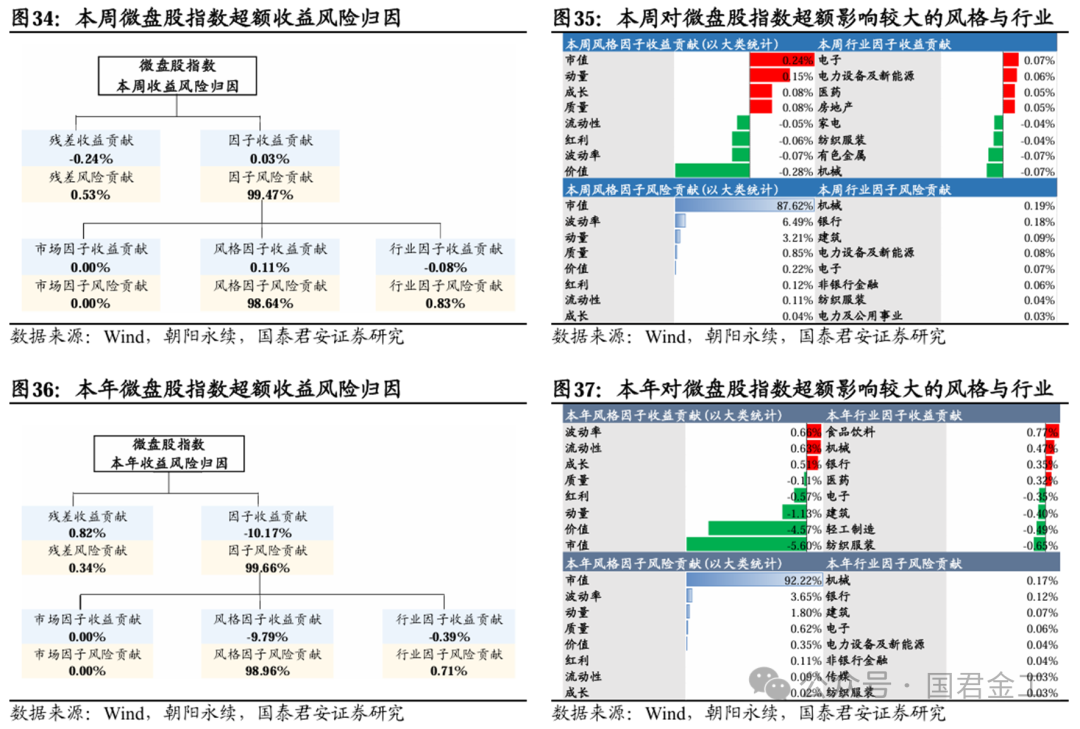

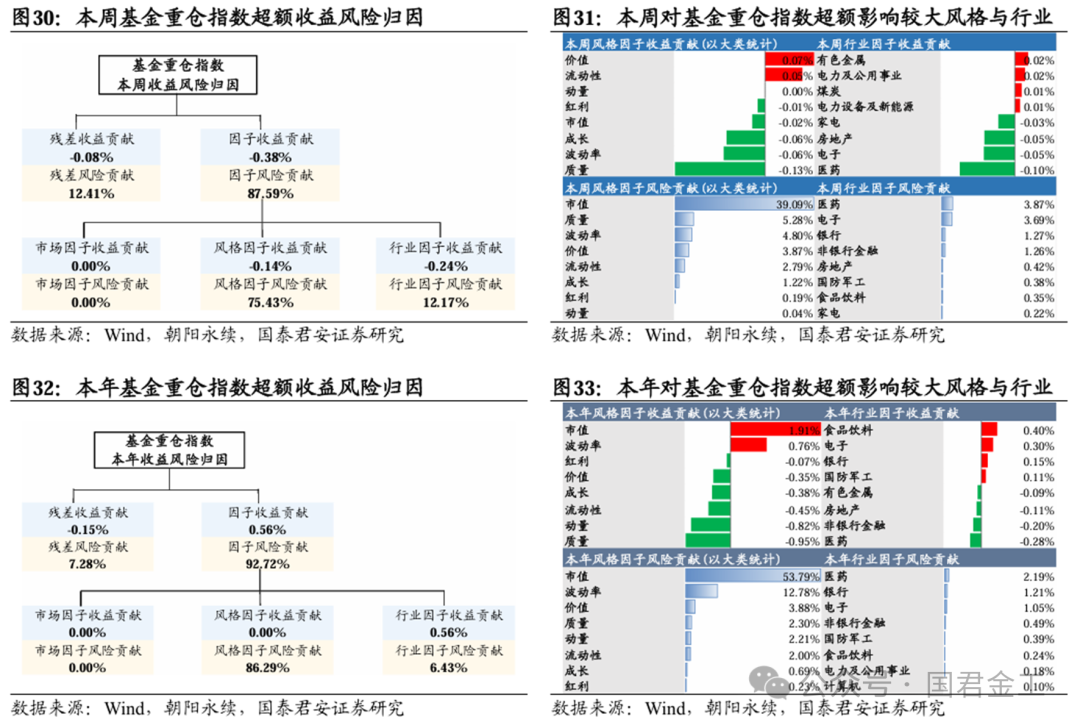

本报告对A股风险模型中风格因子表现及主要指数的收益风险归因进行周度跟踪。本周流动性、价值因子正向收益较高;成长、动量因子负向收益较高。本年价值、大市值因子正向收益较高;流动性、波动率因子负向收益较高。模型可应用于投资组合归因,对于中证红利指数,本年由风格因子贡献了17.10%的超额收益(价值因子8.83%、动量因子3.28%)和84.75%的超额风险(波动率因子58.39%、价值因子9.37%),由行业因子贡献了-4.21%的超额收益和12.11%的超额风险。对于微盘股指数,本周由风格因子贡献了0.11%的超额收益(价值因子-0.28%、市值因子0.24%)和98.64%的超额风险(市值因子87.62%、波动率因子6.49%),由行业因子贡献了-0.08%的超额收益和0.83%的超额风险。

摘要]article_adlist-->▶ 国君风格因子体系及A股风险模型简介:国泰君安金融工程团队构建的A股风格因子体系涵盖了8个大类因子和20个风格因子;基于此构建的风险模型可以很好的应用于风险预测与投资组合归因。

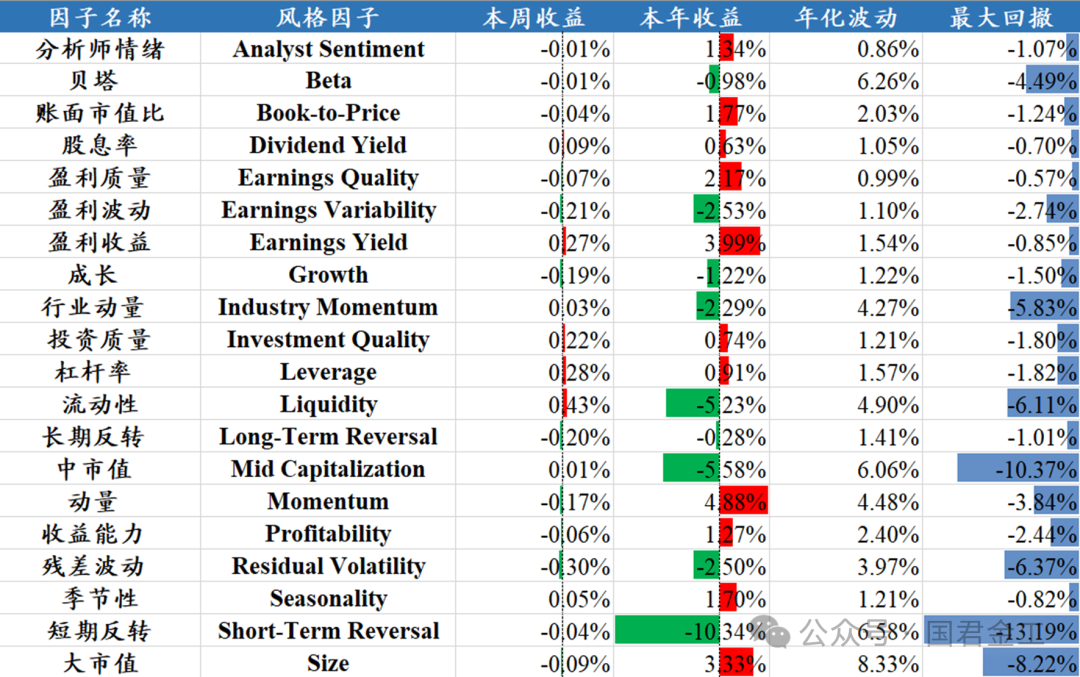

▶风格因子表现跟踪:8个大类因子中:本周流动性、价值因子正向收益较高;成长、动量因子负向收益较高。本年价值、大市值因子正向收益较高;流动性、波动率因子负向收益较高。20个风格因子中:本周流动性、杠杆率、盈利收益因子正向收益较高;残差波动、盈利波动、长期反转因子负向收益较高。本年动量、盈利收益、大市值因子正向收益较高;短期反转、中市值、流动性因子负向收益较高。

▶ 因子协方差矩阵更新:股票协方差矩阵估计是股票组合风险预测的核心。利用多因子模型,可以将股票协方差矩阵拆解为因子协方差矩阵和股票特质风险矩阵的结合,从而完成较为准确的估计。本文更新了最新一期(2024/09/20)的因子协方差矩阵。

▶ 主要指数收益与风险归因:使用风险模型,投资者可以基于持仓数据对投资组合进行风格、行业层面的收益与风险归因(其中行业层面归因结果代表剥离了风格影响的纯行业因子所带来的贡献,故其与行业指数并不一致)。本文对主要宽基指数,主题指数以及部分行业指数进行归因。对于中证红利指数:本周,由风格因子贡献了0.51%的超额收益(价值因子0.29%、动量因子0.17%)和81.87%的超额风险(波动率因子57.23%、价值因子9.25%),由行业因子贡献了0.14%的超额收益(煤炭0.22%、计算机-0.12%)和13.12%的超额风险(煤炭5.07%、银行3.38%)。本年,由风格因子贡献了17.10%的超额收益(价值因子8.83%、动量因子3.28%)和84.75%的超额风险(波动率因子58.39%、价值因子9.37%),由行业因子贡献了-4.21%的超额收益(煤炭-1.78%、食品饮料1.12%)和12.11%的超额风险(煤炭5.34%、银行2.45%)。对于微盘股指数:本周,由风格因子贡献了0.11%的超额收益(价值因子-0.28%、市值因子0.24%)和98.64%的超额风险(市值因子87.62%、波动率因子6.49%),由行业因子贡献了-0.08%的超额收益(机械-0.07%、电子0.07%)和0.83%的超额风险(机械0.19%、银行0.18%)。本年,由风格因子贡献了-9.79%的超额收益(市值因子-5.60%、价值因子-4.57%)和98.96%的超额风险(市值因子92.22%、波动率因子3.65%),由行业因子贡献了-0.39%的超额收益(食品饮料0.77%、纺织服装-0.65%)和0.71%的超额风险(机械0.17%、银行0.12%)。

▶ 风险提示:量化模型基于历史数据构建,而历史规律存在失效风险。

]article_adlist-->

]article_adlist-->以上内容节选自国泰君安证券已经发布的研究报告《成长风格边际回撤,质量风格继续强势——风格因子观察周报第5期》,具体内容(包括风险提示等)请详见完整版报告。

由于合规最新要求,公众号仅展示报告摘要部分,欲获取报告全文,请登录道合APP小程序,或联系对口销售或相关分析师。

相关报告

金工专题

金融工程专题报告:

1、《从股价抛压视角构造行业轮动策略》(20240721)

2、《解码量化投资 ——国君金工团队的探索与实践【2024中期策略会】》(20240619)

3、《基于基金仓位的投资策略与实战案例》(20240604)

4、《红利资产迎来确定性溢价》(20240114)

5、《关注股指期货跨期正套机会》(20230818)

6、《微盘股风格有望延续》(20230817)

7、《从资金扩散识别微观结构恶化——交易思维下的量化研究》(20230711)

量化选股

权益配置因子研究系列:

1、《量化选股系列-权益配置因子研究报告合集》(20240624)

2、《基于Barra CNE6的A股风险模型实践:股票协方差矩阵估计篇——07》(20240531)

3、《基于Barra CNE6的A股风险模型实践:风险因子篇——06》(20240520)

4、《从量化视角复盘A股1995年以来的风格轮动和选股因子表现——05》(20240423)

5、《基于分钟数据的高频因子选股效果研究——04》(20231130)

6、《中证1000和中证2000指数增强策略构建——03》(20230913)

7、《使用基本面因子构建中证500指数增强策略初探——02》(20220721)

8、《基于PEAD效应的超预期因子选股效果如何——01》(20220601)

解构机器学习系列:

1、《遗传规划解构与投资思考——解构机器学习系列之一》(20230825)

]article_adlist-->量化选股重构系列:1、《指数成分股调整的第二次投资机会——量化选股重构系列之一》(20240127)

]article_adlist-->核心指数成分股调整预测系列:1、《2024年6月核心指数定期调整前瞻》(20240508)

2、《核心指数定期调整前瞻——2023年12月核心指数成分股调整及冲击成本预测》(20231103)

3、《核心指数中电子和电力设备权重有望提升——2023年6月核心指数成分股调整及冲击成本预测》(20230504)

]article_adlist-->量化择时量化择时研究系列:

1、《行业指数如何择时:通过估值、流动性和拥挤度构建量化择时策略——02》(20240117)

2、《宽基指数如何择时:通过估值、流动性和拥挤度构建量化择时策略——01》(20230405)

行业配置

行业配置研究系列:

1、《行业轮动系列——行业配置研究合集》(20240702)

2、《总量与边际并重,通过景气度、超预期、估值和拥挤度构建行业轮动模型——10》(20240621)

3、《价格动量因子在行业轮动上的效果研究——09》(20230807)

4、《行业轮动模型的ETF组合落地方法研究——08》(20230515)

5、《基金持仓还原在行业轮动上的应用——07》(20221125)

6、《如何基于分析师预测数据构建行业轮动策略——06》(20221011)

7、《如何规避交易拥挤行业:通过拥挤度构建行业轮动策略——05》(20220919)

8、《如何使用业绩预告和业绩快报改进景气度行业轮动模型——04》(20220614)

9、《如何基于北向资金构建行业轮动策略——03》(20220610)

10、《如何基于PEAD超预期因子构建行业轮动策略——02》(20220426)

11、《如何基于景气度构建行业轮动策略——01》(20220412)

行业量化投资系列:

1、《全自动构建全一级行业景气指数的方法》(20240820)

2、《铜行业变量定价规律与量化投资模型——行业量化投资系列之三》(20240528)

3、《芯片行业状态监测与量化投资模型——行业量化投资系列之二》(20240221)

4、《煤炭行业的核心驱动因素与量化投资方法——行业量化投资系列之一》(20230905)

大类资产配置

大类资产配置量化模型研究系列:

1、《资产配置系列——大类资产配置量化模型研究合集》(20240626)

2、《宏观风险配置方法思考:以风险平价和风险最小化为例——之八》(20240530)

3、《宏观因子资产配置框架的改进——之七》(20240411)

4、《大类资产配置策略落地方法研究——之六》(20240115)

5、《不同协方差矩阵估计方法对比分析——之五》(20230628)

6、《基于宏观因子的大类资产配置框架——之四》(20230614)

7、《桥水全天候策略和风险平价模型全解析——之三》(20230528)

8、《手把手教你实现Black-Litterman模型——之二》(20230406)

9、《大类资产配置体系简析——之一》(20230322)

衍生品研究

期权研究系列:

1、《如何使用期权对冲指数波动风险》(20240715)

文献解读

学术纵横系列:

1、《订单流数据特征挖掘的机器学习方法——五十四》(20240529)

2、《如何构建更有效的股票间动量——五十三》(20231120)

3、《日夜收益差的形成机制——之五十二》(20231009)

4、《防御型股票的特征 ——之五十一》(20230822)

5、《基于未来现金流构建新价值因子——之五十》(20230801)

6、《估值分化期的价值策略——之四十九》(20230712)

7、《风险变化如何影响成交量——之四十八》(20230710)

]article_adlist-->精品文献解读系列:1、《Gerber统计法:估计投资组合协方差矩阵的新方法——(三十四)》(20240622)

]article_adlist-->定期报告量化配置基础模型月报:

1、《恒生指数8月录正收益,国内资产配置策略收益最高达5.32%——202408》(20240903))

2、《黄金资产表现亮眼,风险平价类策略夏普比率较高——202407》(20240802)

3、《BL模型本月表现亮眼,2024年收益已达4%——202406》(20240703)

量化行业配置月报:

1、《PEM-VC行业轮动模型2024年超额收益14.80%,医药、电新、有色等排名靠前——25》(20240904)

2、《PEM-VC行业轮动模型2024年前7月超额收益13.84%——24期》(20240813)

3、《行业轮动超预期、资金流模型4月超额收益1.79%、2.52%——23》(20240506)

]article_adlist-->权益因子观察周报:1、《上月小市值风格强势占优,价量因子表现较好——95》(20240905)

2、《本月小市值风格继续占优,高频分钟、估值因子表现较好——94》(20240821)

3、《本周小市值风格继续占优,高频分钟、分析师超预期类因子表现较好——93》(20240804)

4、《本周小市值风格占优,高频分钟、价量类因子表现较好——92》(20240728)

主动量化周报:

1、《银行抛压较小,部分消费行业已接近超跌反弹》(20240825)

2、《银行、食品饮料等行业短期抛压较小》(20240820)

风格因子观察周报:

1、《小市值风格近期收益提升,质量风格今年持续强势——4》(20240909)

2、《红利风格近期收益提升,价值风格本年表现较好——3》(20240819)

3、《成长风格边际收益提升,价值风格本年表现较好——2》(20240812)

4、《大市值因子收益回撤,流动性因子边际收益提升——1》(20240805)

量化配置基础模型周报:

1、《多资产配置策略本周表现较好,收益最高达0.42%——1》(20240119)

]article_adlist-->团队成员简介]article_adlist-->余齐文:金融工程资深分析师中国科学技术大学计算机硕士,曾任职于深交所、鹏华基金,14年量化研究及投资经验

研究方向涵盖行业轮动、量化择时、量化选股、战术资产配置等。在行业轮动、量化择时、量化选股、高频交易等方面有丰富研发经验。

张雪杰:金融工程资深分析师

北京大学软件工程硕士,曾任职深交所、万联证券资管、中山证券、富荣基金,10年量化投研经验

研究方向涵盖量化选股、资产配置模型、行业轮动等,在多因子选股方面有丰富的投资研究经验。

]article_adlist-->张晗:金融工程资深分析师复旦大学金融硕士,曾任职于中泰证券,6年研究经验

主要从事行业基本面量化和市场微观结构研究,在资产配置、行业轮动和基本面选股方面有丰富的投研经验。

]article_adlist-->刘凯至:金融工程资深分析师复旦大学金融工程硕士,曾任职于深交所、信达澳亚基金,6年研究经验

研究方向涵盖资产配置模型、行业轮动等。在资产配置、行业轮动、基金评价等方面有丰富研发经验。

]article_adlist-->卢开庆:金融工程研究助理中国人民大学金融工程硕士,2年研究经验

研究方向为高频量价策略开发和量化择时体系构建,对市场微观交易结构有深入理解,注重量化型与微观交易逻辑结合。

]article_adlist-->梁誉耀:金融工程研究助理复旦大学金融硕士,2年研究经验

研究方向为行业基本面量化和量化选股,注重投资逻辑的刻画从而提升策路的实战效果。

]article_adlist-->朱惠东:金融工程研究助理南京大学应用统计硕士,1年研究经验

研究方向为大类资产配置模型。注重优质资产的挑选和择时,通过结合配置模型提升多资产持仓体验。

]article_adlist-->张涵:金融工程研究助理武汉大学计算数学硕士

研究方向为量化资产配置。

法律声明:

本公众订阅号(微信号: GtjaFE)为国泰君安证券研究所金融工程团队依法设立并运营的微信公众订阅号。

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失最火的股票配资平台,国泰君安证券研究所保留追究一切法律责任的权利。

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP